Jövedelemadó számítási példa dummies képletű

Minden üzleti vállalkozás küzd azért, hogy a jövedelmezőség az üzleti, profit, adómentes. Alapvető alkalmazott kamatláb jövedelem nem több, mint 20%, és függ a szervezet a területi elrendezés a régióban.

Profit - az egyik legfontosabb és a kulcsfontosságú teljesítménymutatók minden vállalkozás. Minden adat kijelző az eredményben elszámolni. Belőle kaphat megbízható információt a kívánt ideig. Szabályozó a jövedelem adó alapja az adótörvény.

Funkció jövedelemadó

Ezt az adót is több funkció betöltésére:

adóköteles értékek

Ahhoz, hogy megtanulják, hogyan kell meghatározni a társasági adó, a példa kezdőknek, meg kell tudni, hogy melyik mutatói figyelemmel ez az adónem.

By realizálható bevételek rangsorolt alapok, átvételét, amely kapcsolatban van a cég alaptevékenységéhez.

Ezt a terméket a közvetlenül a szervezet és beszerzési értéke, elvégzett munka a megrendelések harmadik felek vagy a nyilvánosság számára.

Nem működési bevételek a következők:

- nyereség a korábbi években találta magát a jelentési időszak alatt;

- a bírság összege és büntetéseket kapott más cégek;

- A beérkezett behajthatatlannak korábban leírt veszteségek;

- Származó bevétel tökerészesedésük más cégek, nem számítva a felhasznált források fizetni a kibocsátás további részvények szétosztják a részvényesek között;

- bevétel többletet eszközök során feltárt leltár;

- Bejövő adományozott ingatlan és mások.

Profit a jövedelemadót, mint általában, úgy definiáljuk, mint a jövedelem a vállalat mínusz meghatározott összeget levonás és árengedmények.

Jellemzői a számítás

Az időszak kiszámításához ezt az adóalapot okozta a jogszabály, és egyenlő a naptári évvel. A törvény szerint a társaság jogosult elvégezni a számítást az adóalap az adó, és utalja vissza az előleget a negyedév, vagy havonta.

Amikor módszer alkalmazásával az első referencia-időszak tekinthető olyan időközönként:

- Az első 3 hónapon át 01.01 31.03;

- 6 hónap 01.01-ig 30.06;

- Első 9 hónap 01.01 és 30.09.

Ha a vállalat megkapja a jogot, hogy a második módszer időszakok kiszámítása hónapra.

Elosztott adókulcs

Ha adókulcsok mértéke 20% szerint a jogszabály az adótörvény, 2% pedig, hogy pótolja az ország szövetségi költségvetés, és 18% lesz gazdagabb regionális. Teljes megy a szövetségi kincstár a vállalatok, a bányászat az ásványi erőforrások offshore szénhidrogének.

Hogyan számoljuk ki a jövedelemadó? A képlet a következő:

NP = (OD - OD) * SOR / 100

Ahol: NP - a jövedelemadó; ML - a teljes jövedelem; VAGY - a teljes költség; SNP - a kamatláb az adó.

Így annak érdekében, hogy ezt a számítást, meg kell venni a teljes bevétel szervezet, amely kivonja az összes költséget. majd szorozzuk meg az eredményt a fix kamatozású, és osszuk el 100. A kapott összeg és amelyet csökkenteni a költségvetésben.

Tekintsük a számítás a társasági adó és a minta képletet a táblázatokat az arány 20% negyedéves jelentési időszakban.

Ha a cég nem teszi a havi kifizetések, a számítás az adóalap történik időbeli elhatárolások alapján negyedévente.

Például a bevétel a cég „Orion” a jelentési időszak simított 800.000. Roubles,

A termelési költségek - 500 ezer rubel ..

Ezen az alapon az adóalap számított 300 ezer. Rubelt. Ha a vállalat nem rendelkezik jogosultsággal. Ez azt jelenti, 300,000. Rubelt szorozva a sebesség és elosztjuk 100. A kifizetéseket a költségvetésből 60 ezer. Rubelt, amelyből 54 ezer. Rubelt fog menni a regionális költségvetés és 6-án. Rubelt a szövetségi.

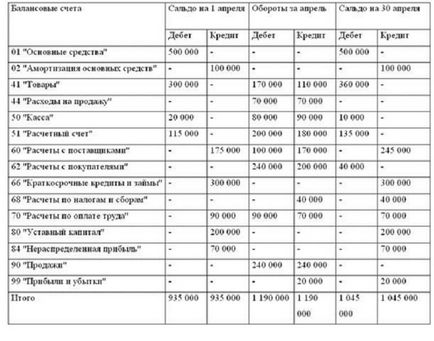

Forgalmi mérleg - fontos nyilvántartása

Ez a jelentés, amely a rendelkezésre álló minden cég tudja szerezni a szükséges információkat minden tranzakció történt azokkal az eszközökkel. Kidolgozásakor ezt a fontos dokumentum figyelembe veszi a számviteli politika a szervezet és az általános helyzet. Meg kell előállítani mindenféle adók és kötelezettségek, a különbség, rendelkezései szerint a PBU 18/02.

Mintaszámítások

Egy példa, hogyan kell kiszámítani a jövedelemadó könnyen és egyértelműen a főkönyvi készítve egy asztalnál.

Számítási példa próbamérleg

E mutató számításakor figyelembe kell venni, hogy az eredmény egy számviteli eredmény. és nem adó.

PBU 18/02 jellemzők és sajátosságok

Profit - a nettó mértéke működését a cég, kiszámítani, mint a pozitív különbség a halmozott jövedelem és visszatérítésére az előállítási költség.

Azonban az ilyen szám értékeket a számviteli és az adózás nem egyformán teljesített. Működés közben, vannak esetek, amikor egy bizonyos összeget el lehet ismerni egy bejegyzett és elismert más használata miatt a különböző technikákat.

Ezek a különbségek nem azonos haszonkulcs. és egy könyvelő, amikor azok megjelennek elvégzéséhez szükséges további beállító bejegyzést, mennyiségének szabályozására nyereségadó az adó számla értékeket.

Elszámolása jövedelemadók PBU 18/02 - előírást kijelző a számviteli okozta a különbséget, a számítás ezen adót, amely lehetővé teszi az irányítást a helyességét annak előkészítése, hogy megakadályozzák az esetleges hibákat.

Mik az előleget

Nagysága az előleg kiszámítása nem a ténylegesen rendelkezésre álló jövedelem, és az alapján az adatok az elmúlt negyedévben.

Havi kifizetések a vállalatok, az átlagos jövedelem, amely nagyobb volt, mint 15 millió. Rubelt az előző 4/4. Az ilyen kifizetéseket végezhető bármilyen formában a 28. hónapban.

Alapvető alkalmazott kamatláb jövedelem nem több, mint 20%, és függ a szervezet a területi elrendezés a régióban.

A vállalatok, az átlagos jövedelem kevesebb, mint ez az érték, az adatok alapján az elmúlt négy negyedévben, lehetővé tette, hogy előleget negyedévente. Ezek kiszámítása a kapott jövedelem sőt, az előleget át az elmúlt hónapban minden negyedév legkésőbb 28-án.

Tekintsük a példát, hogyan kell kiszámítani az előleg jövedelemadó. De mielőtt az üzletet nem felesleges, hogy megtudja, hogy a vállalat köteles a fizetési negyedévente vagy havonta. Hogyan számoljuk ki?

- Számolja az adóalap, a kumulatív összegek mindegyikének az elmúlt négy negyedévben.

- Nyomtatás negyedéves átlagos figura. Ehhez hozzá minden a számokat, és osszuk el négy. . Amennyiben az adóalap meghaladja az 15 millió rubelt, a díjakat kellene fizetnie havonta, ha nem - negyedévente.

Előlegek adó: számítási példa

Mert én negyedévben jövedelem adóztatására alkalmazandó a „Profi Plus” elérte a 12 milliót. Rubelt.

A számítás a negyedéves fizetési 12 millió. Dörzsöljük. x 20% a felsorolás 2.4 Mill. rubelt.

Az érték az előleg jelentése közötti különbség 2,4 millió. Rubel negyedéves fizetés és havi részletekben már kizárták. Mivel nem voltak, az első negyedévben a kifizetés feltétele a teljes összeget.

A II negyedévben előleget fizetett - 800 ezer rubelt (2,4 millió rubelt: 3.).

- Több mint fele számított adóalap - 30 millió rubel ..

- Ennélfogva a negyed fizetés értéke 6 Mill. Rubelt (30 millió. Rub. X 20%).

- Kiegészítés 6 hónap 1,2 millió :. (6 -800 -2.4 x 3).

A III negyedévében előleget a hónapban 1,2 millió (6.000.000 rubelt - .. 2,4 millió rubel 3 ..) ..

- Az első 9 hónapjában jövedelemadózás kiszámítani az összeg 41,0 millió. Rubelt. Ezért, az előleg kerül szintezett 8.2 millió. Roubles (41,0 millió. Rub. X 20%).

- Ennek eredményeként, a vállalati fordult túlfizetés 1,4 millió. (8.2 millió - .. 6,0-1,2 millió x 3 ..).

Ha a cég nem teszi a havi kifizetések, a számítás az adóalap történik időbeli elhatárolások alapján negyedévente. Ahhoz, hogy ez vonatkozik a kamat számításakor az előleget.

Kiszámításánál a díjak 6 és 9 hónap van használt jóváírási mechanizmus, amellyel a pénzforgalmi fent felsorolt veszik figyelembe a számítások során negyedéves összegeket.